Compréhension du projet et évaluation du budget et de la capacité d'emprunt.

Rédaction du dossier pour le rendre attractif aux yeux des banques.

Présentation et comparaison des offres de différentes banques, avec une négociation pour obtenir les meilleures conditions.

Accompagnement jusqu'à la signature définitive et au déblocage des fonds.

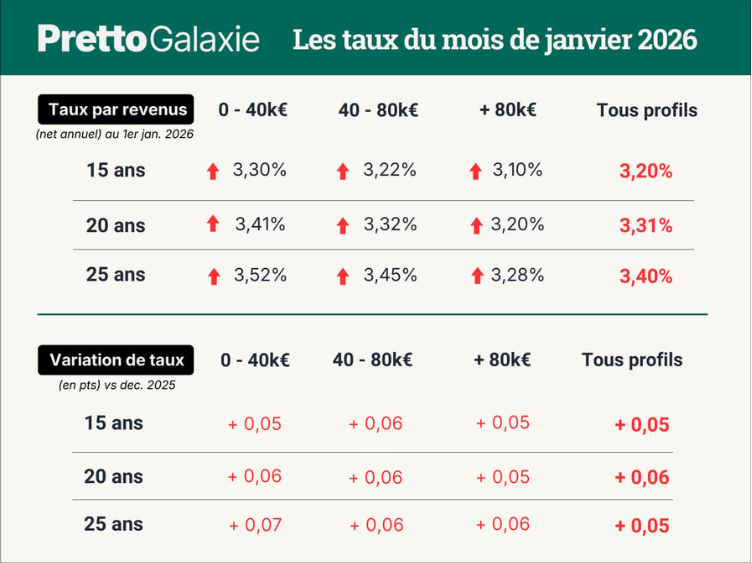

Taux immobiliers : un début d’année synonyme de légères hausses.

Besoin d’un conseil ou d’une estimation personnalisée ? Je me tiens à votre disposition pour toute demande d’information ou pour un rendez-vous. N’hésitez pas à me contacter via le formulaire de contact, ou au 07.66.73.67.26